ふるさと納税を利用する人は年々増えていますが、始めてみたいと興味を持っていても、よく分からないことが多過ぎてまだ始めることができないとう人もいらっしゃるでしょう。本記事ではふるさと納税がどんな制度なのか、どのような目的でできた制度なのか、人気の理由などについて初心者の人でも分かりやすく解説していきます。しくみや人気の理由を知ることで、より楽しくお得にふるさと納税を利用することができますので、ぜひ参考にしてください。

ふるさと納税はここ数年で利用者数が増えてきました。

節税になったりお得になったりするなど、いろいろな噂を聞いて気になっているけれど始められていない人がまだまだ多いのではないでしょうか。

では・・・

□ふるさと納税とは何?

ふるさと納税は「納税」という言葉を用いていますが、自分の応援したい各市区町村・自治体へ寄付をする仕組みのことです。

ふるさと納税のしくみ

本来、所得税や住民税は自分の住んでいる市区町村に納税しますが、ふるさと納税の制度を利用すると自分の好きな市区町村に寄付という形で納税することができます。

所定の手続きをすると原則として寄付額の2,000円を超える部分は所得税の還付や住民税の控除の対象となります。

自治体は寄付を受けた額の30%以内の範囲で寄付に対するお礼(返礼品)を寄付者に贈ることが可能となっています。

近年は首都圏への人口密集の影響もあり、進学や就職などの転機で故郷を離れて都心に移り住む人が多くなっています。人口の多い都会は税収に困りませんが、若者が離れた地方は税収が減ってしまい、自治体のサービスの維持が難しくなっていました。

そこで、都会に移り住んでも自分を育ててくれた故郷へ感謝の気持ちを込めて税金を収めることができる制度はできないか、という思いから誕生したのがふるさと納税です。

ふるさと納税の誕生背景には離れたところにある自分のふるさとを応援する制度を作りたいという思いがありますが、ふるさと納税は自分の出身地でないと寄付ができないわけではありません。

旅行で好きになった土地や昔住んで思い入れのある土地、いつか住んでみたい街など自分の好きな自治体を応援することができます。反対に気になる返礼品から自治体のことを知って、好きになったり応援したいと思うこともあるでしょう。

寄付を通して自治体を応援することができるのはふるさと納税ならではの魅力です。

通常、所得税や住民税は自分の住んでいる市区町村に納税します。

ふるさと納税の制度を利用すると自分の好きな地域の市区町村に寄付という形で納税することができ、所定の手続きをすると原則として寄付額の2,000円を超える部分は所得税の還付や住民税の控除の対象となります。

寄付を受けた自治体は寄付額の30%以内の範囲で寄付に対するお礼(返礼品)を贈呈することでふるさと納税は互いにとってメリットのある制度として成り立っています。

ふるさと納税で寄付した額は原則として自己負担額の2,000円を除いた全額が控除対象となります。税金の控除を受けられるだけでなく、返礼品として各自治体の名産品や旅行券などを受け取ることができるため、寄付をした側もされた側もメリットがある制度なのです。

ふるさと納税は早く始めれば始めるほど楽しみが増える素敵な制度です。

※サイト比較やレビュー記事へリンク

□ふるさと納税ができた背景

ふるさと納税は2008年4月の地方税の改定を受けて、同年5月から始まった制度です。

多くの人は自治体サービスを受けながら地方で生まれ育ちますが、進学や就職をきっかけに地方を離れて都心に移り住むこととなり、人口の多い都会は税収に困りませんが、若者が離れた地方は税収が減ってしまい、自治体のサービスの維持が難しくなる状況が発生していました。

そこで、都会に移り住んでも自分を育ててくれたふるさとへ感謝の気持ちを込めて税金を収めることができ、寄付額に応じた所得税の還元を受けられるような制度はできないか、と議論を重ね、人口減少や地方と都心での格差を減らすための制度として生まれたのがふるさと納税なのです。

□ふるさと納税が人気の理由

◇応援したい自治体を自分で選ぶことができる

ふるさと納税は上でも述べた通り、できた背景としては離れたふるさとを応援できるような制度ではありますが、自分の出身地以外にも寄付をすることができます。

旅行に行って好きになった土地や昔住んでいて思い入れのある土地、いつか住んでみたい街など自分の好きな自治体を応援することができます。

寄付をする自治体に制限がないので、自分のふるさとにも寄付をしながら好みの返礼品を取り扱っている自治体への寄付を行っている人は多くいます。

◇寄付金の使い道を自分で選ぶことができる

ふるさと納税を通して納めた寄付金は納税者が使い道を指定することができます。

多くはその土地の文化財の保護や教育福祉サービスの充実、災害対策、環境保全といったより良い街づくりに繋がるような使い道が提示されています。

税金のしくみは学校で習いますが、実際にどのように使われているかまで意識して納税している人は少ないでしょう。ふるさと納税を通して、自分が納める税金をどこでどのように使ってほしいのか考えることは社会のしくみを知る一つのきっかけになります。

◇返礼品を選ぶ楽しみがある

ふるさと納税でもらうことができる返礼品は各自治体が魅力をアピールするために様々な工夫を凝らしたものが用意されています。

例えば、海の幸が有名な北海道紋別市では大粒のホタテ、山梨県山梨市では新鮮なシャインマスカット、栃木県那須塩原市では那須塩原温泉の旅行券、佐賀県有田市では有田焼の食器などが返礼品として扱われています。

美味しさを味わえる食品にするか、長く使える逸品にするか、体験できる旅行券にするか、毎年どの自治体の返礼品を選ぶか迷ってしまうほどです。

金額に合わせて豊富な返礼品が用意されているので、ふるさと納税を通して日常にちょっとした楽しみを増やすことができます。

フルーツや海鮮といった特産品や焼き物などの工芸品、温泉地では宿泊券など選ぶためにふるさと納税サイトを眺めているだけでも楽しくなってしまいます。

ふるさと納税の返礼品がきっかけとなってその土地を知ったり、旅行に行く機会などが生まれれば自治体としても喜ばしいことです。

◇所得税と住民税の控除を受けることができる

ふるさと納税では所定の手続きを行うことで寄付額の2,000円を超える部分は所得税・住民前の控除が適応されます。

ふるさと納税では確定申告かワンストップ特例制度という所定の手続きを行うことで寄付額の2,000円を超える部分は所得税・住民前の控除を受けることができます。

納税先が自分の住んでいる自治体になるかふるさと納税で寄付した自治体になるかの違いなので、節税や減税になっているわけではありませんが、言い方を変えると2,000円を払うことで税金控除を受けながらいろいろな自治体の返礼品を楽しめるとも言えます。

◇地元の活性化に繋がる

ふるさと納税は利用する納税者側にばかりメリットがあるものではなく、自治体側にも多くのメリットがあります。

寄付金が自治体のサービス資金源となるだけではなく、ふるさと納税の返礼品を通して地元の名産品を好きになってくれる人が増えたり、ふるさと納税がきっかけとなり旅行に訪れたり移住をしたりする人もいます。

ふるさと納税は寄付を通してその土地が盛り上がるきっかけになり得るのです。

※以下は画像付きで解説

◇ふるさと納税の流れ

◇STEP1.自分の控除上限額を知る

ふるさと納税では家族構成や年収によって受けられる税金の控除額が変わってきます。そのため、はじめに自分の場合はどのくらいの金額までなら控除を受けることができるのかどうかを知る必要があります。

控除額はふるさと納税サイトで簡単に計算することができるので、お手元に源泉徴収票を用意して計算してみましょう。

◇STEP2.寄付する自治体を選んで申し込む

控除を受けられる上限額が分かったら、上限額内で寄付する自治体・返礼品を選びましょう。

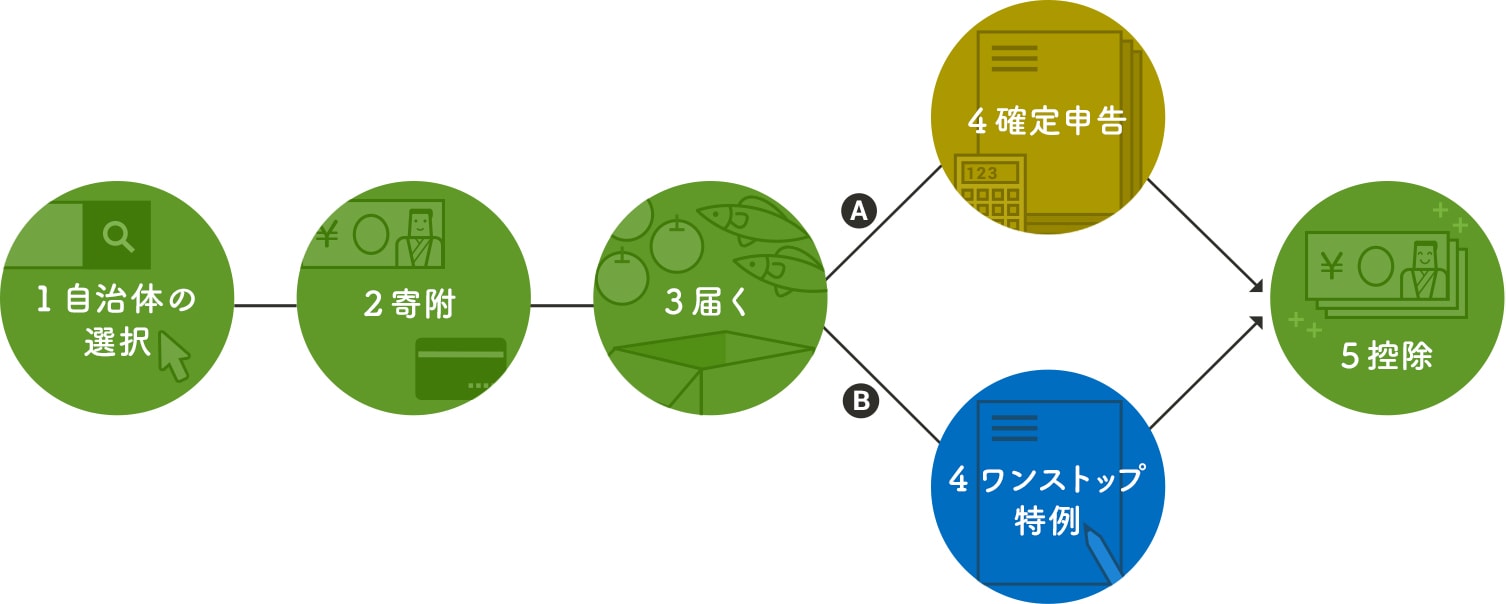

上限額の範囲内であれば自分の好きな自治体・返礼品を選ぶことができますが、控除手続きの仕方を確定申告にするかワンストップ特例制度を利用するかによって寄付する自治体の数に制限があります。詳しくは後述する「STEP.4控除の手続きを行う」で記載しますが、

・A : 確定申告の場合は自治体数に制限なし

・B : ワンストップ特例制度の場合は5自治体まで

となっていますので、控除上限金額と合わせて自治体を選びましょう。

ふるさと納税を行う自治体・返礼品を探すのにはふるさと納税サイトを利用するのがおすすめです。全国各地の様々な自治体・返礼品の情報がまとめて掲載されているので、比較しながら探したり、欲しい返礼品で絞り込んで検索したりすることができて大変便利です。

◇STEP3.自治体から返礼品と書類を受け取る

寄付先を選んで申込み・支払いをすると寄付先から返礼品と一緒に「寄付金受領証明書」や「ワンストップ特例申請書」が届きます。

この書類は控除の手続きを行う時に必要なので捨てずに保管しておきましょう。

返礼品が届く時期は申し込んだ返礼品の内容や時期によって異なりますが、多くのふるさと納税サイトでは届く目安を記載していることが多いです。量の多い冷凍品などを注文する場合には冷凍庫の空きや他の返礼品と重複して届かないようにするような配慮が必要になるかもしれません。

返礼品が届く時期は申し込んだ返礼品の内容や時期によって異なりますが、多くのふるさと納税サイトでは届く目安を記載していることが多いです。量の多い冷凍品などを注文する場合には冷凍庫の空きや他の返礼品と重複して届かないようにするような配慮が必要になるかもしれません。

◇4.控除の手続きを行う

税金の控除を受けるためには「ワンストップ特例制度」もしくは「確定申告」のいずれかでの手続きが必要です。

ワンストップ特例制度は

・会社員など給与取得者でふるさと納税以外での確定申告がいらない

・1年間で寄付した自治体の数が5ヶ所以内

の2つの条件を満たしている場合に利用できる簡単な控除手続き制度のことです。

条件を満たしている人であれば、寄付した翌年の1月10日までに自治体へマイナンバーカードなどの本人確認書類の写しとワンストップ特例制度の申請書を送付することで翌年の住民税の控除を受けることができます。

確定申告は

・自営業や2ヶ所以上の会社から給与を所得している

・医療費控除などと受けるため確定申告が必要な人

・1年間で寄付した自治体の数が6ヶ所以上

の場合に行う必要があります。

確定申告の場合は寄付した翌年の3月15日までに税務署へ寄付金受領証明書と確定申告書類を提出することで所得税の還付・住民税の控除を受けることができます。

ご自身がどちらの手続きの対象になるのかを調べた上で期限までに手続きを行いましょう。

※比較ランキングやおすすめサイトへのリンク

※以下の見出しに関連する記事があれば見出しの終わり箇所にリンク掲載ください

□ふるさと納税のメリット・デメリット

ふるさと納税はしくみやメリット・デメリットを正しく知ることで誰でも利用することができる制度です。

この記事を読んで、ふるさと納税への理解を深めてチャレンジしてみましょう。

□寄付者にとってのふるさと納税のメリット

ふるさと納税を利用する人が多い背景には寄付者に様々なメリットがあることが挙げられます。

①返礼品を選ぶことが楽しい!

ふるさと納税の返礼品は各自治体が魅力をアピールするために様々な工夫を凝らしたものが用意されています。

フルーツや海鮮といった特産品や焼き物などの工芸品、温泉地では宿泊券など選ぶためにふるさと納税サイトを眺めているだけでも楽しくなってしまいます。

金額に合わせて豊富な返礼品が用意されているので、年収があまり高くない人であってもふるさと納税を通して日常にちょっとした楽しみを感じることができます。

②好きな自治体を応援できる!

ふるさと納税の誕生背景は離れたところにある自分のふるさとを応援するための制度ではありますが、自分の出身地でないと寄付ができないわけではありません。

旅行に行って好きになった土地や昔住んでいて思い入れのある土地、いつか住んでみたい街など自分の好きな自治体を応援することができます。

寄付をする自治体に制限がないので、自分の生まれ故郷にも寄付をしながら好みの返礼品を取り扱っている自治体への寄付を行っているような人が多くいます。

③所得税と住民税の控除を受けることができる

ふるさと納税では所定の手続きを行うことで寄付額の2,000円を超える部分は所得税・住民前の控除が適応されます。

納税先が自分の住んでいる自治体になるかふるさと納税で寄付した自治体になるかの違いなので、税金を納めていることに違いはないのですが、言い方を変えると2,000円を払うことで税金控除を受けながらいろいろな自治体の返礼品を楽しめるとも言えます。

④寄付金の使用用途を選ぶことができる!

ふるさと納税で納める寄付金は自分でその使い道を指定することができます。

多くはその土地の文化財の保護や教育福祉サービスの充実、災害対策、環境保全といったより良い街づくりに繋がるような使い道が提示されています。

税金のしくみは学校で習いますが、実際にどのように使われているかまで意識して納税している人は少ないでしょう。ふるさと納税を通して、自分が納める税金をどこでどのように使ってほしいのかを考えることは社会のしくみを知る一つのきっかけになります。

自治体にとってのふるさと納税のメリット

ふるさと納税は寄付者だけにメリットがある制度ではなく、寄付を受ける自治体にもたくさんのメリットがあります。

①自治体の財源が増える!

ふるさと納税で得た寄付金は自治体の貴重な財源となります。

過疎化が進む地域では税収が減って十分な自治体サービスの提供や街の保全ができないところもあります。

ふるさと納税で得た寄付金は地域での福祉サービスや子育て世代に嬉しいサービスの充実を図ったり、街の景観を保つための環境活動に充てられることで、その街がより魅力的な街になるために役立てることができます。

②自治体を知ってもらう機会が増える!

ふるさと納税はより多くの自治体を知るきっかけになっています。

今まで知らなかった地域の名産品をふるさと納税の返礼品として受け取ったとしましょう。その返礼品がとても気に入ったら、また購入したいと思ったり、どんなところで作られているのかが気になったり、作られている地域で触れてみたいと思いませんか?

今まで知らなかった地域の名産や土地の魅力に気付いてもらえることは自治体にとってふるさと納税を行う大きな理由の一つです。

③産業の活性化に繋がる!

ふるさと納税で寄付者へ贈る返礼品のほとんどはその土地の農業や漁業、畜産業、加工業といった方々によって真心込めて作られたものです。

ふるさと納税で寄付が増えれば増えるほど、受注生産量が増えますし、返礼品としてではなく、通販といった形で新規顧客の獲得にも繋がるので、生産者にとっても大きなメリットになっています。

※サイト比較やおすすめサイト紹介記事へのリンク

寄付者にとってのふるさと納税のデメリット

メリットがたくさんあるふるさと納税ですが、誤解されがちなところやデメリットになりうることもあります。

デメリット①節税や減税にならない

ふるさと納税に関する質問として「ふるさと納税をすると節税になるの?」というものを見かけますが、ふるさと納税は節税や減税できる制度ではありません。

ふるさと納税は好きな自治体に寄付をすることで、翌年に所得税や住民税の「控除」を受けられるしくみであって、納めているお金として安くなっているわけではありません。

しかし、実質自己負担2,000円でいろいろな自治体の返礼品を受け取ることができる、という点でお得な制度であることは間違いありません。

デメリット②控除上限額が人によって違う

ふるさと納税で控除を受けるためには上限額を守って寄付をしなければなりません。この控除上限額は個人の年収や家族構成などによって異なります。

そのため人によっては控除の上限額が低く、自分が思っていたような返礼品を受け取ることができないと感じてしまう人もいます。

寄付額が上限を越えてしまうと自己負担が2,000円では済まなくなるので、ふるさと納税を行う前には必ずチェックしておきましょう。

デメリット③自分が住んでいる自治体には寄付できない

ふるさと納税は自分の住んでいる自治体へ寄付をして控除を受けることは可能ですが、返礼品を受け取ることはできません。

せっかくふるさと納税をするのであれば、楽しみの一つである返礼品はもらえるほうが楽しいですよね。どうしても自分を住んでいる自治体を応援したい、という気持ちが強い場合には良いでしょうが、せっかくならば自分の住んでいる以外の土地にも目を向けてみてください。

デメリット④自己負担額2,000円は必ず発生する

ふるさと納税で受けることができる控除は寄付した金額から2,000円を引いた額になるため、必ず2,000円の支出が発生してしまいます。

とはいえ、2,000円であれば月に一度ランチに行くのを我慢したり、洋服を1着我慢することができれば捻出することが難しい額ではないでしょう。

自己負担額以上の楽しさや体験を感じられることができる制度なので、自己負担額を理由に使わないのはもったいないです。

自治体にとってのふるさと納税のデメリット

寄付者にとってデメリットがあるように、自治体にとってもデメリットとなる部分が一つだけあります。

デメリット:相対的に税収が減る自治体が生まれる

ふるさと納税は住んでいる市区町村に納める税金を寄付という形で自分の好きな自治体に納めることになるので、税収が増える自治体がある一方で減る自治体も生まれてしまいます。

これは特に都心部で起きやすく、都心に住んでいる人が普段食べられないような名産品を目当てにふるさと納税をしたり、離れ住んだ故郷に寄付をすることで、都心側の自治体としては得られるはずの税収が減ってしまうのです。

限られた税金を日本全国の自治体で分け合っている、とも言えます。

□ふるさと納税のやり方

では実際にふるさと納税を初めて見ましょう。STEPごとに紹介していきます。

STEP1.自分の控除上限額を知る

ふるさと納税では家族構成や年収によって受けられる税金の控除額が変わってきます。そのため、まずはじめに自分の場合はどのくらいの金額までなら控除を受けることができるのか、上限はいくらなのかを知りましょう。

控除額はふるさと納税サイトのシミュレーターで計算するのが簡単でおすすめです。お手元に源泉徴収票または確定申告書を用意して指定された数値を記入して計算してみましょう。

ここで注意すべきことはシミュレーターで算出する控除上限額は前年度の収入ベースのため、あくまで目安であることです。前年に比べて収入が減る可能性がある場合は、前年度の年収を参加こうして寄付をすると上限を超える可能性があることを頭に入れておきましょう。

※以下は画像付きで解説ください

STEP2.寄付する自治体を選んで申し込む

控除を受けられる上限額が分かったら、上限額内で寄付する自治体・返礼品を選びましょう。

上限額の範囲内であれば基本的に自分の好きな自治体・返礼品を選ぶことができますが、自分の住んでいる居住地に寄付をする場合は返礼品を受け取ることができません。

また、控除手続きの仕方を確定申告にするかワンストップ特例制度を利用するかによって寄付する自治体の数に制限があります。詳しくは後述する「STEP.4控除の手続きを行う」で記載しますが、

・確定申告の場合は寄付自治体数に制限なし

・ワンストップ特例制度の場合は5自治体まで

となっていますので、控除上限金額と合わせて選びましょう。

ふるさと納税を行う自治体・返礼品を探すのにはふるさと納税サイトを利用するのがおすすめです。全国各地の様々な自治体・返礼品の情報がまとめて掲載されているので、比較しながら探したり、欲しい返礼品で絞り込んで検索したりすることができますし、サイト内でも初心者に分かりやすくふるさと納税のやり方について解説されているので安心です。

利用するふるさと納税サイトによって取り扱っている自治体や支払いの方法も異なります。ほとんどの人が万単位で寄付をすることになるので、支払いでクレジットカードのポイントが貯められるとよりお得感が増します。ぜひ様々なサイトを見て選んでみてください。

STEP3.自治体から返礼品と書類を受け取る

寄付先を選んで申込み・支払いをすると寄付先から返礼品と一緒に「寄付金受領証明書」や「ワンストップ特例申請書」が届きます。これらは控除の手続きを行う時に必要な書類で捨てずに保管しておきましょう。

返礼品が届く時期は申し込んだ返礼品の内容や時期によって異なりますが、多くのふるさと納税サイトでは配送までの目安を記載しています。

量の多い冷凍肉のセットや収納場所を取るようなお米や野菜などを注文する場合には冷蔵庫の空きや他の返礼品と重複して届かないようにすると困りごとは減るでしょう。

STEP4.控除の手続きを行う

税金の控除を受けるためには「ワンストップ特例制度」もしくは「確定申告」のいずれかでの手続きが必要です。

ワンストップ特例制度は

・会社員など給与取得者でふるさと納税以外での確定申告がいらない

・1年間で寄付した自治体の数が5ヶ所以内

の2つの条件を満たしている場合に利用できる簡単な控除手続きのことです。

2つの条件を満たしている人であれば、寄付した翌年の1月10日までに自治体へマイナンバーカードなどの本人確認書類の写しとワンストップ特例制度の申請書を送付することで翌年の住民税の控除を受けることができます。

確定申告は

・自営業や2ヶ所以上の会社から給与を所得している

・医療費控除などと受けるため確定申告が必要な人

・1年間で寄附した自治体の数が6ヶ所以上

などいずれに当てはまる場合に行う必要があります。

確定申告の場合は寄付した翌年の3月15日までに税務署へ寄付金受領証明書と確定申告書類を提出することで所得税の還付・住民税の控除を受けることができます。

今まで確定申告をしたことがない人がふるさと納税で確定申告をすることになると「難しいのではないか」と感じるかもしれませんが、書類に記入する必要事項は難しい内容ではありませんし、分からなければ税務署の職員さんが対応をしてくれます。今は電子確定申告のe-Taxで自宅からでも行うことができます。

どちらの手続きの対象になるのかを調べた上で期限までに手続きを行いましょう。

□ふるさと納税のおススメの時期

ふるさと納税を始める時に

「寄付ってどのタイミングでしたら良いの?」

「税金が控除されるって聞いたけど、いつどんな風にされるの?」と疑問に感じたことはありませんか?

ふるさと納税のやり方や注意点については記載されていることが多いですが、時期によっていくつか注意点があることは見落とされがちです。

本記事ではふるさと納税の「時期」に関する疑問について解説していきます。

ふるさと納税の期限

基本的に申込期間や締切などはなく1年中いつでも、何度でも行うことができます。複数の自治体に寄付することも可能ですし、同じ自治体に複数回寄付を申し込むことも可能です。

ふるさと納税で受けられる控除

ふるさと納税による控除はその年の1月1日から12月31日までの1年単位で行った寄付に対して、

・ワンストップ特例制度を使用した人は翌年度の住民税

・確定申告をした人は当年度の所得税・翌年度の住民税

が控除の対象となります。

ワンストップ特例制度を利用した場合、寄付をした翌年の6月から1年間給与から住民税の控除が適応されるので、控除された分その間の手取り額は少し高くなります。

確定申告の場合は、確定申告書の控えの「還付される税金」という欄に還付される金額が記載されています。還付は確定申告を提出してから1〜1ヶ月半頃を目処に入金されますが、電子確定申告(e-Tax)の場合は短いと2週間ほど、長くても3週間前後で入金されます。

期限に関する注意点

ふるさと納税は24時間いつでも申し込みをすることができますが、控除を受けるための手続きには期限があるので年度末に寄付を行う場合は注意が必要です。

例えば、2022年12月31日にA市とB市へふるさと納税を申し込んだとします。支払いはインターネットを通じてクレジットカード払いにしましたが、システム上の都合でA市への入金は12月31日に、B市に入金されたのは翌2023年1月1日になってしまった場合、ふるさと納税は入金完了を持って申し込み完了と見なされるため、A市へのふるさと納税は2022年度分・日を跨いだB市への分は2023年度分と見なされてしまうのです。

また、ワンストップ特例制度を利用する場合は前年度分のワンストップ特例制度申請書を翌年1月10日までに各自治体に到着するように送付しなければなりません。

年度末ギリギリに申し込んだ寄付だと申請書が届くまでに時間がかかってしまう可能性があるので、ワンストップ特例制度を利用する人は時間に余裕を持って寄付することが望ましいです。

1月10日までに申請書を自治体に送ることができなかった場合はワンストップ特例制度の利用はできませんが、2月16日〜3月15日までの間に確定申告を行えば税金控除を受けることができるので万が一のときは必ず確定申告を行うようにしましょう。

ふるさと納税におすすめの時期

ふるさと納税におすすめの時期はあなたがどのような返礼品を受け取りたいかによって変わってきます。

品切れを回避するなら年始がおすすめ

ふるさと納税においての1年はその年の1月1日〜12月31日までになるので、年末は駆け込み需要で人気の返礼品は品切れしてしまっていることが多いです。

そのため、良い返礼品を選びたい人には寄付する人が比較的少なめの年始に寄付をするのがおすすめです。年始であればその年度のふるさと納税の受付が始まったばかりなので、人気のある返礼品を選びやすい傾向にあります。

旬の味を楽しむなら季節の変わり目が豊富

ふるさと納税の返礼品として人気なのがフルーツや海鮮などの旬のある食べ物です。土地の名産品を一番美味しい時期に味わうことができるのは四季がある日本だからこそ楽しめることでもあります。

年の始まりのうちに食べたいものを絞り込んで1年の寄付スケジュールを立てて計画的に行うのも良いでしょう。

収納場所に気をつけて

ふるさと納税の返礼品はものによってはかなりボリュームのあるものがあります。

米20kgやトイレットペーパー80ロールなどであれば、常温で置いておけるのでどうにかなりますが、冷凍銀鮭2kgや切り落とし肉1.5kgといった冷蔵・冷凍庫保管が必要なものは重複して申し込んでしまうと収納場所に困る可能性があります。

また、果物や野菜は鮮度が落ちるのが早いので美味しいうちに食べ切れる量を選びましょう。新鮮な桃やマスカットはとても美味しいですが、一人暮らしの人が自分ひとりでは食べられないような大容量パックを頼んでしまうと美味しいうちに食べ切れないかもしれません。

量の多い返礼品は身近な人とシェアして楽しむのも手段の一つです。

春におすすめのふるさと納税

春は「まだ1年は長いから」とふるさと納税を行うことを先送りにしている人が多いので狙い目の時期です。

春先はいちご・キウイ・デコポン・はっさくなどデザートにしやすい旬の果物が豊富です。いちごであれば栃木県のとちおとめや福岡県のあまおうが有名で贈り物に選ばれることもあります。

アスパラや玉ねぎも毎日のお料理やお弁当に使いやすいのでおすすめです。

5月頃になると全国各地の新茶が流出し始めるので、ふるさと納税の返礼品としても増えてきます。日常的にお茶を飲む習慣がある人やゲストを招くことが多い人には新茶を返礼品に選ぶことも良いでしょう。

夏におすすめふるさと納税

夏はさくらんぼやシャインマスカットといったちょっとリッチな果物の返礼品が増えます。特に山梨県のシャインマスカットは甘くて大きな粒がたくさんついており、近くのスーパーではなかなか手に入れられないようなものがもらえるチャンスです。

トマトやナス・とうもろこしといった夏野菜も北海道や茨城県で多く取り扱われており、季節感を感じられる返礼品です。

暑い夏はビールなどのお酒の返礼品を頼む方も多いです。冷蔵庫でキンキンに冷やして一日の疲れを癒やすのにぴったりですし、バーベキューやキャンプなどと夏は人が集まる機会も多いのでお酒は重宝されます。

秋におすすめのふるさと納税

食欲の秋、実りの秋と言われるように秋は美味しい食べ物の返礼品が目白押しです。

まずはお米。9月頃から新米の季節になるので全国各地の米の産地からブランド米の新米が返礼品として出てきます。新潟県のコシヒカリや秋田県のあきたこまちといった人気の産地のお米は秋よりも前に受付を始めて、出回る頃になるともう売り切れていることもあるので、申込みが始まったらすぐに申込みをしておくと確実です。

鮭やいくら・サンマといった魚介類も秋が旬になっています。旬を迎えた魚介類は脂のノリが良く、新米と合わせると抜群の美味しさです。

その他には秋は果物狩りも盛んに行われるシーズンなので柿や桃といった返礼品を頼む人も多いです。

冬におすすめのふるさと納税

冬になると年末になって駆け込み需要でふるさと納税を申し込む人がかなり増えてくるため、人気のある返礼品は売り切れやすかったり、届くまでに時間がかかってしまうことがあります。

冬に旬を迎えるものとしてりんごやみかんといった定番の果物はもちろん、年末年始で人が集まるご家庭では家族団らんの食事に備えて牡蠣やカニ、岐阜県の飛騨牛や鹿児島県の黒毛和牛などのしゃぶしゃぶ肉やすき焼き用のお肉といった少し豪華な食材をふるさと納税で頼んで準備しておくものいいでしょう。

普通に買うと高価な食材でもふるさと納税ついでにもらえるのであればお得に手に入れることができます。

※サイト比較やおすすめ記事へリンク

□ふるさと納税の確定申告

ふるさと納税は自分の好きな市区町村や応援したい自治体へ寄付を行うと、寄付額の2,000円を超える部分が所得税の還付や住民税の控除の対象になる制度です。

様々な自治体の返礼品を受け取ることができながら、税金控除を受けることができるとして利用する人が増えています。

ふるさと納税で税金の控除を受けるには「ワンストップ特例制度」か「確定申告」の手続きを行う必要があります。

本記事ではふるさと納税で確定申告を行う人に向けて、抑えておくべき確定申告の必要性や確定申告のやり方などについて解説します。

確定申告とは?

確定申告という言葉は知っているけど、どういうことなのかよくわからないという人のために確定申告について簡単に説明します。

確定申告は1月1日から12月31日までの1年間に得た所得に対する納税額を計算・申告し、正しく納税する一連の手続きのことをいいます。

会社から給与をもらっている人は年末調整で同様の手続きを行っているので、基本的に確定申告は不要ですが、企業に所属せず個人事業主として働いている人やフリーランスとして働いている人は年末調整を受けることができないので、各個人で確定申告をする必要があります。

しかし、年末調整を受けている会社員であっても給与をもらっている会社以外で1年に20万円以上の所得を得ている人や医療費控除・住宅ローン控除を受ける場合などは給与所得者でも確定申告を行う必要があります。

確定申告は

・自営業や2ヶ所以上の会社から給与を所得している、医療費控除などを受けたい人

・1年間で寄付した自治体の数が6ヶ所以上の人

・ワンストップ特例制度の申請書を提出できなかった人

が行う対象になります。

確定申告を行う時期

確定申告はふるさと納税に限らず、原則として翌年の2月16日から3月15日までが申告期間になっています。

万が一、3月15日までに確定申告が間に合わなかった場合でも寄付した翌年から5年以内であれば申告することが可能になっているので困ったときは最寄りの税務署に相談してみましょう。

確定申告の場合は寄付した翌年の3月15日までに税務署へ寄付金受領証明書と確定申告書類を提出することで所得税の還付・住民税の控除を受けることができます。

ふるさと納税で控除を受けるためにはこのどちらか一方のみが利用できます。5つの自治体に寄付をして3ヶ所にはワンストップ特例申請をして残り2つの自治体には確定申告をする、といったような併用はできません。この場合ワンストップ特例制度は無効になるので、確定申告での申請が有効になります。必ずどちらか1つの手続きをしましょう。

ふるさと納税で確定申告の対象になる人はこれ!

ふるさと納税は「納税」という言葉を使っていますが、実際は自治体への「寄付」なので寄付金控除の対象となります。

寄付金控除を受けるためには「ワンストップ特例制度」か「確定申告」のどちらかの申請が必要です。

ワンストップ特例制度は

・会社員など給与取得者でふるさと納税以外での確定申告がいらない

・1年間で寄付した自治体の数が5ヶ所以内

の2つの条件を満たしている場合に利用できる簡単な控除手続き制度のことです。

条件を満たしている人であれば、寄付した翌年の1月10日までに自治体へマイナンバーカードなどの本人確認書類の写しとワンストップ特例制度の申請書を送付することで翌年の住民税の控除を受けることができます。

ふるさと納税の利用上限

ふるさと納税自体に上限はありませんが、税金控除を受けられる金額には上限があります。

上限額はその人の家族構成や収入などによって異なるので、寄付を行う前にはふるさと納税サイトが提供しているシミュレーターで試算してから寄付することが安全策です。

※広告サイトにシミュレーターがあれば画像と誘導リンクを掲載

もしも控除上限額を越えた寄付をしてしまった場合は本来自己負担額2,000円で済むべきところが超過した分も自己負担となってしまうので注意しましょう。

確定申告の還付時期

ふるさと納税による控除はその年の1月1日から12月31日までの1年単位で行った寄付に対して、

・ワンストップ特例制度を使用した人は翌年度の住民税

・確定申告をした人は当年度の所得税・翌年度の住民税

が控除の対象となります。

ワンストップ特例制度を利用した場合、寄付をした翌年の6月から1年間給与から住民税の控除が適応されるので、控除された分その間の手取り額は少し高くなります。

確定申告の場合は、確定申告書の控えの「還付される税金」という欄に還付される金額が記載されています。還付は確定申告を提出してから1〜1ヶ月半頃を目処に入金されますが、電子確定申告の場合は短いと2週間ほど、長くても3週間前後で入金されます。

ふるさと納税の確定申告の準備

確定申告時には以下の4つの準備が必要です。

①寄付金受領証明書

ふるさと納税をした際に返礼品とともに各自治体から送付される書類です。対象期間に寄付をした自治体の分すべてが必要です。

寄付金受領証明書を紛失してしまった場合は対象の自治体に問い合わせをしてみましょう。再発行してもらえる場合があります。

②対象期間の源泉徴収票

確定申告書に収入などを記載する欄があるので用意しましょう。

③還付金受取用口座番号

口座振替で還付されるのでふるさと納税を行った人と同じ名義の銀行口座を用意しましょう。

④マイナンバーカードもしくはマイナンバーカードを確認できる書類+本人確認書類

顔写真付きのマイナンバーカードを持っている人はマイナンバーカードだけで大丈夫です。

マイナンバーカードを持っていない人はマイナンバーがわかる書類として

・通知カード

・住民票の写し

・マイナンバーの記載された住民票記載事項証明書

のいずれが1つに加えて、身元確認書類が必要です。

身元確認書類は記載したマイナンバーの持ち主本人であることがわかる書類として必要なため、

・運転免許証

・健康保険証

・パスポート

・身体障害者手帳

・在留カード

などのいずれが1つ、ものによっては2つが必要です。

⑤印鑑

e-Taxの場合は不要ですが、申請書を記入する場合は押印があるので印鑑を用意しましょう。実印や銀行印などである必要はありませんが、シャチハタのようなゴム印は使用することができないので、認印で大丈夫です。

ふるさと納税の確定申告の方法

STEP1.確定申告書類の作成

準備した書類をもとに確定申告書を作成します。確定申告書の作成方法は

・手書き

・国税庁の公式ホームページ「確定申告書等作成コーナー」

・e-Tax

の3つの方法から選べます。

確定申告書等作成コーナーを利用すると面倒な計算が自動で行われるため、間違いも少なく、途中で保存しながら作業もできるので便利です。

e-Taxの場合はマイナンバーカードを読み取ることのできるスマートフォンで作成することができるので、自宅でも出先でも書類さえあれば作成することができます。

STEP2.確定申告書の提出

作成ができたら、確定申告書を税務署へ提出します。提出方法は以下の3つです。

・税務署の窓口へ直接提出

・税務署宛てに郵送

・e-Taxの場合はスマートフォンで送信

窓口に提出する場合、期限間近だと混雑が予想されるので余裕を持って提出に行きましょう。

STEP3.税金の納付

確定申告書を期間内に提出をしたら、確定申告書に記載した納税額を所定の方法で納付しましょう。納付方法は

・口座振替

・クレジットカード

・コンビニ払い

・金融機関窓口

・税務署窓口

・e-Taxでの電子納税

です。簡単なのは口座振替ですが、ご自分の確実にできる方法で4月20日までには納付するようにしましょう。

※サイト比較やおすすめ記事へリンク

◇まとめ

日本全国には素敵な土地・名産品がたくさんあります。

ふるさと納税には寄付者にも自治体にもたくさんのメリットとデメリットがあることが伝わったでしょうか。

どんなことにも良いところ・悪いところはあります。

確定申告を行ったことがない人にとっては初めての確定申告は難しく感じたり、自分にできるのか不安になったりしてしまうかもしれませんが、確定申告をなるべく簡単に行えるような便利なツールがあるのでぜひ活用してください。

ふるさと納税には「時期」に関する注意点がいくつかあることがわかりました。

ふるさと納税にも確かにデメリットは存在しますが、メリットのほうがずっと大きい制度なので、まだ利用したことのない人はぜひチャレンジしてみてくださいね。

ふるさと納税は寄付を通して純粋にふるさとを応援するも良し、返礼品で楽しむも良し、社会をしくみを知るきっかけとして利用するも良し、様々な楽しみ方ができるとても素敵な制度です。

この機会にみなさんもぜひ始めてみてはいかがでしょうか?

ふるさと納税は注意点に気をつけて、しっかり手順を踏んで行えば誰でも2,000円の負担額でいろいろな自治体の返礼品を楽しみながら応援できるとてもお得な制度です。

記事を読んで「自分も始められそう!」と思った方はぜひ挑戦してみてください!

□ふるさと納税のおススメの時期

ふるさと納税を始める時に、「どのタイミングでしたら良いのか?」

「税金が控除されるって聞いたけど、いつどんな感じにされるの?」と疑問に感じたことはありませんか?

ふるさと納税のやり方や注意点については記載されていることが多いですが、時期によっていくつか注意点があることは見落とされがちです。

本記事ではふるさと納税の「時期」に関する疑問について解説していきます。

◆ふるさと納税の期限

基本的に申込期間や締切などはなく1年中いつでも、何度でも行うことができます。複数の自治体に寄付することも可能ですし、同じ自治体に複数回寄付を申し込むことも可能です。

◆ふるさと納税で受けられる控除とは

ふるさと納税による控除はその年の1月1日から12月31日までの1年単位で行った寄付に対して、

・ワンストップ特例制度を使用した人は翌年度の住民税

・確定申告をした人は当年度の所得税・翌年度の住民税が控除の対象となります。

ワンストップ特例制度を利用した場合、寄付をした翌年の6月から1年間給与から住民税の控除が適応されるので、控除された分その間の手取り額は少し高くなります。

確定申告の場合は、確定申告書の控えの「還付される税金」という欄に還付される金額が記載されています。還付は確定申告を提出してから1〜1ヶ月半頃を目処に入金されますが、電子確定申告(e-Tax)の場合は早いと2週間ほど、長くても3週間前後で入金されます。

◆期限に関する注意点

ふるさと納税は24時間いつでも申し込みをすることができますが、控除を受けるための手続きには期限があるので年度末に寄付を行う場合は注意が必要です。

例えば、2022年12月31日にA市とB市へふるさと納税を申し込んだとします。支払いはインターネットを通じてクレジットカード払いにしましたが、システム上の都合でA市への入金は12月31日に、B市に入金されたのは翌2023年1月1日になってしまった場合、ふるさと納税は入金完了を持って申し込み完了と見なされるため、A市へのふるさと納税は2022年度分・日を跨いだB市への分は2023年度分と見なされてしまうのです。

また、ワンストップ特例制度を利用する場合は前年度分のワンストップ特例制度申請書を翌年1月10日までに各自治体に到着するように送付しなければなりません。

年度末ギリギリに申し込んだ寄付だと申請書が届くまでに時間がかかってしまう可能性があるので、ワンストップ特例制度を利用する人は時間に余裕を持って寄付することが望ましいです。

1月10日までに申請書を自治体に送ることができなかった場合はワンストップ特例制度の利用はできませんが、2月16日〜3月15日までの間に確定申告を行えば税金控除を受けることができるので万が一のときは必ず確定申告を行うようにしましょう。

◆ふるさと納税にオススメの時期は?

ふるさと納税におすすめの時期はあなたがどのような返礼品を受け取りたいかによって変わってきます。

◆品切れを回避するなら年始がおすすめ

ふるさと納税においての1年はその年の1月1日〜12月31日までになるので、年末は駆け込み需要で人気の返礼品は品切れしてしまっていることが多いです。

そのため、良い返礼品を選びたい人には寄付する人が比較的少なめの年始に寄付をするのがおすすめです。年始であればその年度のふるさと納税の受付が始まったばかりなので、人気のある返礼品を選びやすい傾向にあります。

◆旬の味を楽しむなら季節の変わり目がチャンス

ふるさと納税の返礼品として人気なのがフルーツや海鮮などの旬のある食べ物です。土地の名産品を一番美味しい時期に味わうことができるのは四季がある日本だからこそ楽しめることでもあります。

年の始まりのうちに食べたいものを絞り込んで1年の寄付スケジュールを立てて計画的に行うのも良いでしょう。

◆保管場所に気をつけて

ふるさと納税の返礼品はものによってはかなりボリュームのあるものがあります。

米、やトイレットペーパー等であれば、常温で置いておけるのでどうにかなりますが、冷凍食品や切り落とし肉といった冷蔵・冷凍庫保管が必要なものは重複して申し込んでしまうと収納場所に困る可能性があります。

また、果物や野菜は鮮度が落ちるのが早いので美味しいうちに食べ切れる量を選びましょう。新鮮な桃やマスカットはとても美味しいですが、一人暮らしの人が自分ひとりでは食べられないような大容量パックを頼んでしまうと美味しいうちに食べ切れないかもしれません。

量の多い返礼品は身近な人とシェアして楽しむのも手段の一つです。

◆春におすすめのふるさと納税

春は「まだ1年が始まったばかり」とふるさと納税を行うことを先送りにしている人が多いので狙い目の時期です。

春先はいちご・キウイ・デコポン・はっさくなどデザートにしやすい旬の果物が豊富です。いちごであれば栃木県のとちおとめや福岡県のあまおうが有名で贈り物に選ばれることもあります。

アスパラや玉ねぎも毎日のお料理やお弁当に使いやすいのでおすすめです。

5月頃になると全国各地の新茶が流出し始めるので、ふるさと納税の返礼品としても増えてきます。日常的にお茶を飲む習慣がある人やゲストを招くことが多い人には新茶を返礼品に選ぶことも良いでしょう。

◆夏にオススメのふるさと納税

夏はさくらんぼやシャインマスカットといったちょっとリッチな果物の返礼品が増えます。特に山梨県のシャインマスカットは甘くて大きな粒がたくさんついており、近くのスーパーではなかなか手に入れられないようなものがもらえるチャンスです。

トマトやナス・とうもろこしといった夏野菜も北海道や茨城県で多く取り扱われており、季節感を感じられる返礼品です。

暑い夏はビールなどのお酒の返礼品を頼む方も多いです。冷蔵庫でキンキンに冷やして一日の疲れを癒やすのにぴったりですし、バーベキューやキャンプなどと夏は人が集まる機会も多いのでお酒は重宝されます。

◆秋にオススメのふるさと納税

食欲の秋、実りの秋と言われるように秋は美味しい食べ物の返礼品が目白押しです。

まずはお米。9月頃から新米の季節になるので全国各地の米の産地からブランド米の新米が返礼品として出てきます。新潟県のコシヒカリや秋田県のあきたこまちといった人気の産地のお米は秋よりも前に受付を始めて、出回る頃になるともう売り切れていることもあるので、申込みが始まったらすぐに申込みをしておくと確実です。

鮭やいくら・サンマといった魚介類も秋が旬になっています。旬を迎えた魚介類は脂のノリが良く、新米と合わせると抜群の美味しさです。

その他には秋は果物狩りも盛んに行われるシーズンなので柿や桃といった返礼品を頼む人も多いです。

◆冬にオススメのふるさと納税

冬になると年末になって駆け込み需要でふるさと納税を申し込む人がかなり増えてくるため、人気のある返礼品は売り切れやすかったり、届くまでに時間がかかってしまうことがあります。

冬に旬を迎えるものとしてりんごやみかんといった定番の果物はもちろん、年末年始で人が集まるご家庭では家族団らんの食事に備えて牡蠣やカニ、岐阜県の飛騨牛や鹿児島県の黒毛和牛などのしゃぶしゃぶ肉やすき焼き用のお肉といった少し豪華な食材をふるさと納税で頼んで準備しておくものいいでしょう。

普通に買うと高価な食材でもふるさと納税ついでにもらえるのであればお得に手に入れることができます。

※サイト比較やおすすめ記事へリンク

□まとめ

ふるさと納税には「時期」に関する注意点がいくつかあることがわかりました。

・ふるさと納税はいつでもできる

・ふるさと納税をすると所得税は今年分、住民前は来年分の控除が受けられる

・控除手続きの方法に応じた期限までに手続きが必要

・希望した返礼品に合わせた時期に申し込むのがベスト

ぜひこの記事を参考にしてお得にふるさと納税を楽しんでくださいね。

- ふるさと納税でオススメの返礼品

税金控除を受けられることに加えて、全国各地の自治体から受け取る返礼品を楽しめるふるさと納税。

今回はふるさと納税が楽しすぎて家族や友人に勧め続けている筆者目線での「ふるさと納税でおすすめの返礼品」を状況別に紹介していきます。

これからにふるさと納税を始める様々な人に向けたものをピックアップしたので、ぜひ参考にしてください。

※サイト比較やおすすめ記事へリンク

※以下は紹介する広告サイトの画像つきで紹介ください

◆返礼品の選び方

魅力的なものがたくさんのふるさと納税の返礼品ですが、良い返礼品は人それぞれで、選び方も人それぞれです。

①人気ランキングやユーザーレビューから選ぶ

ふるさと納税を始めたばかりでおすすめがわからない、という人はまずふるさと納税サイトに掲載されている人気ランキングを参考にして返礼品を選んでみましょう。

人気ランキングにはたくさんのユーザーから人気のある返礼品が総合ランキングになっていたり、ジャンル別のランキングになっています。それぞれの返礼品にユーザーからの評価が記載されているものもあります。

これが欲しいという目的の返礼品が決まっていない人はランキングやユーザーのレビューを参考にして、多くの人から安定した支持を受けている返礼品を選べば大きな間違いはないでしょう。

②思い入れのある自治体や好きな自治体から選ぶ

ふるさと納税は自治体に寄付という形で恩返しや応援をできることが魅力の1つです。そのため、思い入れのある自治体や育った街・好きな街から選んで、その中で自分好みの返礼品を選ぶことも良いでしょう。

旅行に行って好きだった土地の名産品や慣れ親しんだ土地の懐かしい味を返礼品として受け取ることで、寄付をした以上の満足感を感じられるかもしれません。

③時期に合わせて旬の味を選ぶ

春夏秋冬季節に合わせた返礼品を選んで、四季の移り変わりを味わうこともふるさと納税らしい楽しみ方です。

ふるさと納税では時期によって掲載されている返礼品が変わってきます。特にフルーツや野菜といったものは季節によって食べごろがあるので、自治体側もいちばん美味しく食べてもらえる時期に合わせているところがあります。

多くのふるさと納税サイトでは季節に合わせて旬の食べ物の特集を組んでいるので、特集ページから好みの返礼品を見つけてみましょう。

④還元率の良いものを選ぶ

返礼品を選ぶ中で大切なポイントの1つが還元率です。還元率は返礼品の市場原価を寄付額で割ることで求めることができ、高いほどお得だと言えます。

この還元率に注目してジャンルに関係なく還元率の高い返礼品を取り扱っている自治体を選んで寄付する人も多いです。

2019年6月に法改正されてからは「自治体は返礼品の調達額(返礼率)を寄付額の3割以内とすること」と義務付けがされましたが、この3割というのはあくまで仕入れ値での話です。そのため、市場価格では3割を越えているように思えますが仕入れ値ベースでは3割に収まっているというお得な返礼品も存在します。

高還元率の返礼品は狙っている人が多く、売り切れやすいのでゲットするには時期をしっかり見定める必要があります。

□還元率重視の人におすすめの返礼品

①ブランド肉

ふるさと納税では各土地が名産としている牛・豚・鶏といったブランド肉を取り扱っていたり、それらを利用した加工肉を返礼品としている自治体が多いです。

特に切り落とし肉を部位別に詰め合わせた冷凍のセットやソーセージやハンバーグといった加工肉の冷凍品の詰め合わせはコスパが良く、日持ちもするので人気が高いです。

普段買うには少し高いようブランド肉もふるさと納税であれば、お得にゲットできるチャンスです。いつもよりちょっと豪華なディナーを作ってみたり、人が集まる機会に振る舞ったりするとみんなで楽しめます。

②海鮮類

ふるさと納税で海鮮類や魚介類は大変人気の高いジャンルの1つです。近くのスーパーではなかなか手に入らないような地元の新鮮な海鮮・魚介は美味しさはもちろんですし、特別感も十分にあります。

海鮮類の中ではカニや明太子・うなぎなどが高還元率の返礼品として評判です。カニはむき身で冷凍されたものだと解凍してそのまま鍋に入れて食べることができるので面倒な前処理がいらず便利です。

③フルーツ

フルーツは意外にも還元率の高い返礼品の1つです。旬の時期に農家から直送されるのでスーパーで買うよりもみずみずしく美味しいフルーツを食べることができます。

種類としてはいちごやぶどうなどが比較的還元率の高い傾向にあり、食べるときの手間も少ないこともあり人気です。

フルーツ毎に全国いろいろな自治体が取り扱っているので、ぜひ旬のフルーツを候補の1つに検討してみてください。

□ファミリー層におすすめの返礼品

①冷凍鮭や干物のセット

お子様がいる家庭におすすめの返礼品1つ目は冷凍鮭や干物のセットです。

冷凍の鮭や干物は解凍まで時間が短いのでお弁当作りや朝食の一品に使いやすく、家族の人数分を小分けにしておくと、使いたいときに使いたい量だけ解凍することもできて毎日の食事作りに役立ちます。

ファミリーサイズの冷蔵庫であれば収納場所にも困りませんし、コストパフォーマンスが高い返礼品として人気です。

②必需品の定期便

ふるさと納税では年に数回に分けて返礼品が届く定期便タイプの返礼品があります。定期便は寄付額が少し高くなるのと、ものによっては一度に届く量が多いことから控除限度額が高めの人やシェアする人数が多いファミリーにおすすめです。

お米や野菜の定期便は毎日食べるものなので消費に困りませんし、お酒好きの人であれば好きなお酒の定期便を申し込むと日々の買い物の手間を減らすこともできます。

1つの定期便で控除限度額に収まるように申し込むと、ワンストップ特例申請も1つの自治体に行うだけで済むことはメリットでもあります。

□一人暮らしにおすすめの返礼品

①トイレットペーパー・ティッシュなどの日用品

一人暮らしにおすすめなのがトイレットペーパーやティッシュなど使用頻度の高い日用品です。

トイレットペーパーやティッシュは日常的に使用するものなので購入頻度も高いですが、意外と持って帰るときの荷物になりませんか?一緒に食品やその他の日用品を買って帰ろうものなら更に大変です。

ふるさと納税の返礼品としてまとめて受け取ればしばらく買うことはなくなります。例えば64ロール入りのトイレットペーパーであれば一人暮らしの人は1年以上持つでしょう。その分収納場所が必要になるので、トイレの片隅にトイレットペーパータワーができてしまうかもしれません。

ふるさと納税ではトイレットペーパーやティッシュを取り扱っている自治体が数多くあり、値段も10,000円前後とお手頃です。

②レトルトごはんやフリーズドライなど常温保存のできる食品類

一人暮らしでは大容量の冷蔵・冷凍を要するものだと保管場所に困るのがネックですが、常温保存ができるレトルトごはんパックやインスタント麺、フリーズドライのスープ、ティーバッグのセットなどであれば収納にも困らず、一人暮らし生活の役に立ちます。

日々の食事に役立てるだけでなく、日持ちがするものはもしもの備えとして防災バッグに入れておくこともおすすめです。

□人に贈って喜ばれた返礼品

ふるさと納税は寄附者以外の人の住所に返礼品を送る「別送」に対応している自治体があります。別送のシステムを利用すれば寄付は自分が行い、届く住所を自分の以外の住所にすることでふるさと納税の返礼品をプレゼントすることができます。

自分で買うのは少しためらうような品物も贈り物であれば、気軽に食べたり使ったりしやすいものです。

贈る返礼品は相手の家族構成や嗜好に合わせた返礼品を選ぶと喜んでもらえるでしょう。食べることが好きな人にはブランド牛のお肉やお鍋セット、お酒好きな人には地酒やビールのセットなどが喜ばれるでしょう。

別送で送る住所は変更できますが、送り主は自治体から変更できません。そのため、ふるさと納税の別送はマナーを重んじる関係の相手には避け、兄弟や両親などの親しい関係の人に留めておきましょう。

□まとめ

気になる返礼品は見つかりましたか?

自分にぴったりのお得な返礼品を見つけて、ふるさと納税を楽しんでくださいね!